原文信息

作者:Deniz Igan, Ali M. Kutan, and Ali Mirzaei

标题:Real Effects of Capital Inflows in Emerging Markets

原文刊发:IMF Working Paper 2016

下载链接:

http://www.imf.org/en/publications/wp/issues/2016/12/31/real-effects-of-capital-inflows-in-emerging-markets-44438

摘要:

本文使用1998年至2010年间22个新兴市场国家的样本数据研究了资本流入和行业增长之间的关系。本文认为,国家中更依赖于外部融资的行业,即持有更多的资本流入的行业,会有着不同比例的增长。这种情况在1998年至2007年的前金融危机时期是的确存在的,增长率的这种提升是通过债权类资本流入驱动的而不是股权类资本流入。同时,本文也观察到了资本流入的增加能够降低产出增长波动率,不过这个联系则更多的显示在与股权类资本流入的联系中而不是债权类资本流入。然而,这些关系在金融危机时期均被打破了,这暗示着一个未被破坏的全球金融系统在新兴市场国家利用资本流入的增长效益中的重要性。与这一观点相符合是,本文也发现了在拥有更好的银行体系的国家中资本流入和经济增长之间的联系会更强。

一、引言

国际资本流入会增加经济增长率吗?资本流入对于新兴市场国家一个潜在的重要好处是放松了信贷约束、增大了融资来源以及相应的增长率的提升(Harrison et al.,2004)。外国资本给东道国带来了信贷、知识和纪律,这些都被认为是经济增长的必须要素(Tong and Wei, 2011)。此外,外国资本的使用可以提升资本配置的效率和资本流入国的生产率(Ahmed and Zlate,2014)。然而,近期一系列的研究则对资本流入所能带来的这些益处提出了反对意见。例如,资本流入会导致经济资源从贸易部门到非贸易部门的转移,这通常会遭遇一个低的生产率增长(Benigno and Fornaro,2014;Reis, 2013)。此外,大规模资本流入的情形会增加资本流入突然停止的可能性,这不仅会对经济运行造成不利影响(Calvo and Reinhart,2000; Gourinchas andObstfeld, 2012),并且可能会触发资本和劳动由制造业部门向非制造业部门的转移 (Beningo et al.,2015)。总而言之,争议仍然在于资本流入是否与更好的经济增长表现有联系。

事实上,一些实证研究已经调查了国际资本流动是否能够促进经济增长,但是他们在资本流动的真实效应上总是报告一个复杂的、混合的结果。造成这一情况的原因除了样本覆盖期和使用方法的差异以外,还可能是由于文献中存在的一系列其它差异导致的。首先,许多研究只集中于资本流动中的某一组成部分(比如,FDI)或者使用总资本流动,因此忽略了资本流动各组成部分之间的异质性。外国资本到达新兴市场国家的形式不仅仅只有FDI,还包括其他的资本流动类型,比如资产组合投资和银行贷款。第二,许多研究中使用加总的产出增长率指标。然而,不同经济部门对于国际资本流动的反应有很大不同,总的增长率数据并不能使本文控制住特定部门的因素,也就不能使本文区分出国际资本流动真正的因果影响。

本文的主要目的是为了研究以产出增长率和价值增加值增长率来估量的新兴市场国家行业增长率与资本流入之间的关系。资本流入会增加资金(数量)的可用性、降低利率(借款成本),所以本文预期,假如一国拥有较多的资本流入,该国更依赖于外部融资的行业(化学工业)会有比它们的对手方(纺织业)不成比例的更快的增长。本文通过检验资本流入对行业增长率和增长波动率的影响,揭示与资本流入相关联的潜在权衡,涉足了现有文献没有研究的领域。此外,本文将总的资本流动拆分成两个子组成部分并检验不同类型的资本流动是否具有异质效应。最后,本文探究了国内金融市场要有何种程度的表现才能形成外国资本流入的真实效应,以及当金融市场发生大的冲击时会发生什么。总的来说,本文的目的是解决以下问题:

1.资本流入和行业增长率之间是否有一个具有差异性的正向关系?这需要与经济增长波动之间做一个权衡吗?

2.这种关系基于不同类型资本流入的表现是否是不同的(比如,股权类和债权类资本流入)?

3.这种关系是否会依赖于金融部门的特征而在不同国家之间发生变化?

4.如果资本流入和行业增长率之间的关系存在的话,在全球金融危机期间它是否能够维持?

为了解决上述研究问题,本文使用了一个涵盖22个新兴市场国家28个工业部门1998年至2010年间相关数据的面板数据集。行业层面数据的使用,使得本文能够研究资本流入和行业增长率之间的关系在不同行业之间是否存在差异,并且可以将这种差异与外部融资依赖程度联系在一起。考虑到全球金融系统崩溃以及在金融危机期间史无前例的资本流动逆转的情况,本文将样本区间区分为两个阶段:1998年至2007年的前危机阶段和2008年至2010年后危机阶段。

二、研究假设

已有研究表明,国际资本流入可以给东道国提供额外的资本(Borensztein et al. 1998),降低企业融资约束(Prasad et. al. 2007;Henry 2000 and Bekaert et. al. 2005),进而可以促进经济增长率的增加。然而,资本流动对于增长率的影响可能会在不同的行业之间发生变化(Alfaro and Charlton, 2007)。

假设国家X中存在两个行业,A和B,其中行业A(比如是化工行业)相比行业B(比如是化工行业)更依赖于外部融资。因为行业B 可以通过其内部现金流来融资它的投资项目,因此行业A 相比行业B 发行了更多的债券或者是申请了更多的银行贷款以便对它的投资机会进行融资。

如果国家X开始面临更多的资本流入的话会发生什么?这个问题的答案可能取决于外部资本是通过债权渠道还是通过股权渠道进入的。考虑第一种情况,即国家X 持有更多以债权形式存在的资本流入。外国投资者既购买行业A 中企业发行的债券也给行业A 中的企业发放贷款。因此,本文可以预期到像A 这种更依赖于外部融资的行业会比它们的同行即外部融资依赖程度较低的行业成长的更快。现在,假设国家X 吸引了更多的股权形式的资本流入。在这种情形下,很难说行业A 会比行业B 获取更多的好处。Mody and Murshid (2005) 认为,即使是国家X 的回报率低于世界回报率或者是资本流出国的回报率,外国股权资本仍有可能会流入X 国,但此时其目的是为了分散化风险。在一个对20世纪90年期间60个国家的实证分析中,他们发现资本流动的增加实际上是分散化的动机导致的。如果分散化是主要动机的话,外国人将很可能会选择投资到像B 行业的这类行业中,假如投资者更倾向于低杠杆的公司,那么B行业会有更多从国际资本流入中获利的机会。此外,股权类资本流动也可以通过收购现有公司来实现,这种情况就不必然会改善行业增长率。在这种情况下,股权类资本流入就可能不会刺激国家X的经济增长率。总的来说,如果资金规模增加、资本成本降低是国际资本流入的有益影响,本文能够预期资本流动和行业增长率之间的关系在更依赖于外部融资的行业中会表现的更强,不过这个关系的强度依赖于外国资本的类型。因此,本文前两个研究假设如下:

H1.在更依赖于外部融资的行业中,资本流入会增加行业增长率。

H2.资本流入的组成类型对于增长率是很重要的。

传统的观点认为FDI 对于资本流入国而言是更为稳定的资本流入来源,因此FDI 更倾向于降低宏观经济的波动性。通常来自金融危机时期的实证结果都会支持这些观点,如拉丁美洲债务危机、东亚金融危机和近期的全球金融危机。Albuquerque (2003) 发现这种情况在危机时期之外也成立,并指出FDI 比组合投资更难没收,因此金融体系不发达的国家将会更多的通过FDI 的形式接收资本。但是,Goldstein and Razin (2006 ) 提出了一个在组合投资和FDI 之间权衡的模型,发现FDI 的净流入相对于组合投资有更大的波动性。通过一个覆盖1970年至2003年的大样本数据,Levchenko and Mauro (2007)调查了不同类型资本流动的行为。他们观察到FDI 是最稳定的一种资本流动类型,然后是投资组合的股票、投资组合的债务和其它类型的资本流动。Claessens et al. (1995)使用不同的方法并没有发现不同类型的资本流动之间的差异,但是发现了长期债务流动与短期流动一样不稳定。正如Ahmed and Zlate (2014)提出的,大规模但是不稳定的资本流入会导致经济的扭曲。

本文预期一些类型的资本流动(比如股权类资本流入)可以降低行业经济增长波动率,因为他们被视为更稳定的外部融资来源。其它类型的资本流动(比如债权类流入)对经济增长率也是有益的,但是并不一定能够抑制经济增长波动,因为它们自身就具有波动性。因此,本文下面的研究假设是:

H3.某一类型的资本流入可以降低经济增长的波动性。

国家资本流动对经济增长的效果可能是以资本流入国的吸收能力为条件的。现有文献强调金融和制度发展(Durham, 2004)、贸易政策(Balasubramanyam et al, 1996)、人力资本发展(Borensztein et al, 1998)的作用。本文将通过分析发展良好的金融市场是否能够改善某一国家从资本流入中获利(至少在行业增长方面)的能力来关注国内金融市场的作用。发达的金融市场会提升资本积累,培养技术创新、降低交易成本以及增加资本分配效率,从而刺激经济增长。因此,东道国中有发展良好的金融系统能够通过改善国家的吸收能力优化资源配置从而更有效率的使用外国资本。此外,如果东道国拥有一个高效的有竞争力的银行业,企业能够更好的利用外国资本流入来扩张他们的业务,这就会进一步的增强经济增长率。Alfaro et al (2004)发现FDI对经济增长的效应取决于东道国金融市场的质量:金融系统越发达,FDI对于经济增长的增强效应越大。Igan and Tan (2015)发现,除了资本流入的组成以外,金融体系的结构对企业信贷增长也很重要。整体来看,本文假设国内银行业的表现有助于资本流入国吸收能力的增加,这样他们就能更好地利用资本流入来提高行业增长。下面给出了最后一个研究假设:

H4.资本流入对于行业增长的影响很有可能依赖于东道国银行业的特征。

三、研究方法

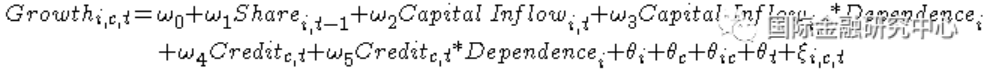

借鉴Rajan & Zingales (1998)的研究思想,本文主要的实证思路是检验在具有较多资本流入的国家中,更依赖于外部融资的行业与其它行业相比是否呈现出不成比例的快速增长。因此,本文的模型设定如公式(1)所示:

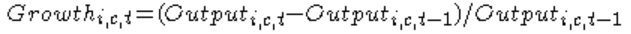

Growth是行业增长率,通过计算行业i的实际产出增长率来进行测度;国家c中的行业i在第t年的行业增长率计算如下:

为了进一步检验资本流入的增长影响和资本流入的增长波动率影响之间的权衡,本文按照Larrain (2006) andRaddatz (2006)的方法,使用行业增长率的标准差作为被解释变量。Share是每一个行业的增加值占一个国家所有行业的总增加值的比重,采用一阶滞后。本文通过控制该变量来捕获一个国家不同产业之间的重要程度和发展程度上的不同。Dependence使用Rajan and Zingales(1998)关于行业对外融资依赖程度的测度。Capital Inflow是一个关于私人资本流入变量的向量。用来检验资本流入的模式是如何影响依赖融资的行业的增长率的。本文用资本流入的近似变量和对外融资依赖程度的近似变量来形成一个交互项,即CapitalInflow*Dependence。

基于现有文献(如Rajanand Zingales, 1998)的研究,国家的金融发展会通过企业依赖的融资渠道来影响行业增长率。因此,除了预期的资本流入会对经济增长率有影响以外,在模型中还需要考虑一个代表金融发展的近似指标(Credit)以及它与外部融资依赖程度组成的交互项(Credit*Dependence)。Credit是国内私人部门信贷总量和股票市场总市值的总和。依据现有文献的研究(如Rajan and Zingales, 1998;Hsu et al., 2014),Credit计算公式如下:

其中Private Credit定义如下:

,也就是,国家c第t年私人部门的国内信贷与它第t年的GDP的比例。私人部门的国内信贷是指通过金融机构提供给私人部门的金融资源。Equity定义如下:

,也就是,国家c第t年私人部门的国内信贷与它第t年的GDP的比例。私人部门的国内信贷是指通过金融机构提供给私人部门的金融资源。Equity定义如下:

,

,

也就是,国家c第t年的股票市场的总市值与它第t年的GDP的比例。股票市场的总市值定义为在交易所挂牌的,每只股票的在外发行数量与其市值乘积的总和。

此外,回归方程中还包括了许多行业、国家、行业与国家、年度的虚拟变量:θi是指行业虚拟变量用来捕获能够影响各行业间增长率差异的特定行业因素,比如说行业研发、对该行业的全球冲击;θc是国家虚拟变量用来捕获能够影响不同国家间增长率差异的不随时间变动的特定国家因素,比如说制度特征、文化和法律环境;θi,c是行业国家虚拟变量用来捕获不同国家不同行业间的固定效应,比如每个国家中的行业政策;θt表示年度虚拟变量用来解释全球冲击,比如世界经济增长率和石油价格。因此,本文的三维度面板一个关键的优势就是可以使本文使用交互的固定效应来控制一系列的遗漏变量(Hsu et al, 2014)。

公式(1)可以帮助本文检验前三个研究假设。然而,资本流动和依赖外部融资的行业的增长率之间的关系会随着一国金融特征而发生系统性的变化。因此,为了检验本文最后一个研究假设,本文将面板数据集基于中央银行的特征进行拆分。同时,加入一系列的变量用来控制竞争性、稳定性、盈利性和所有权结构。

四、实证结果

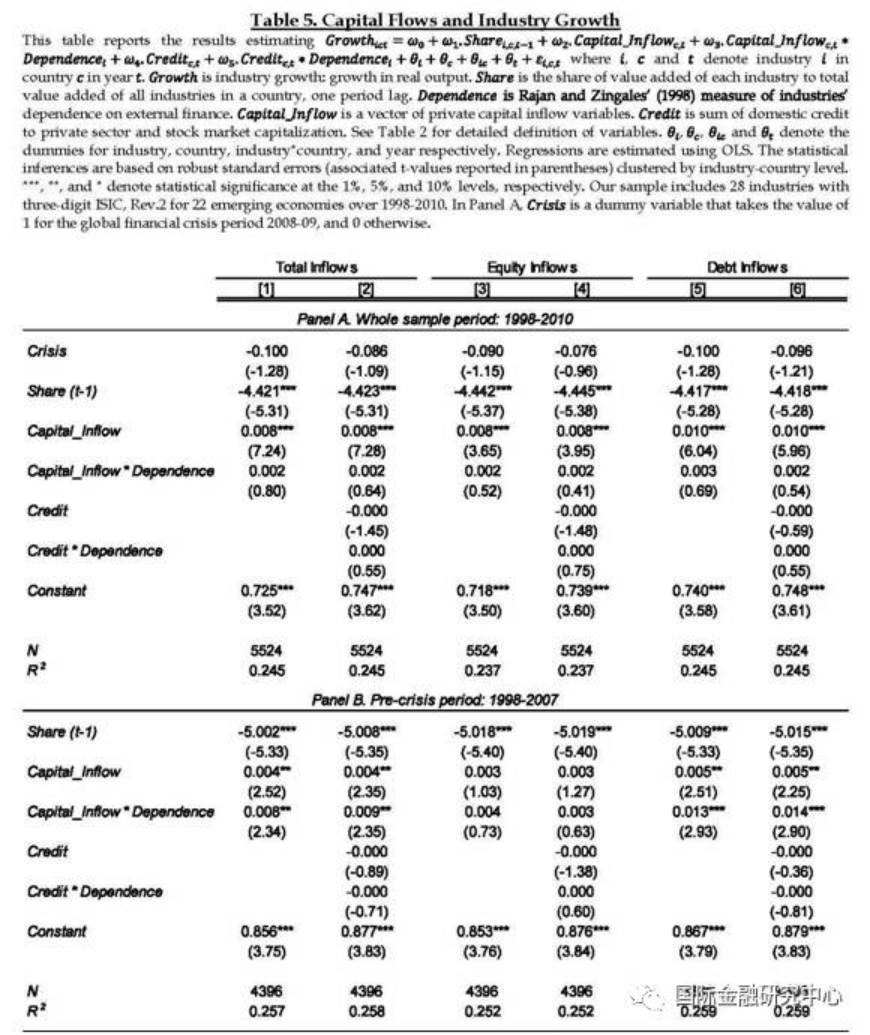

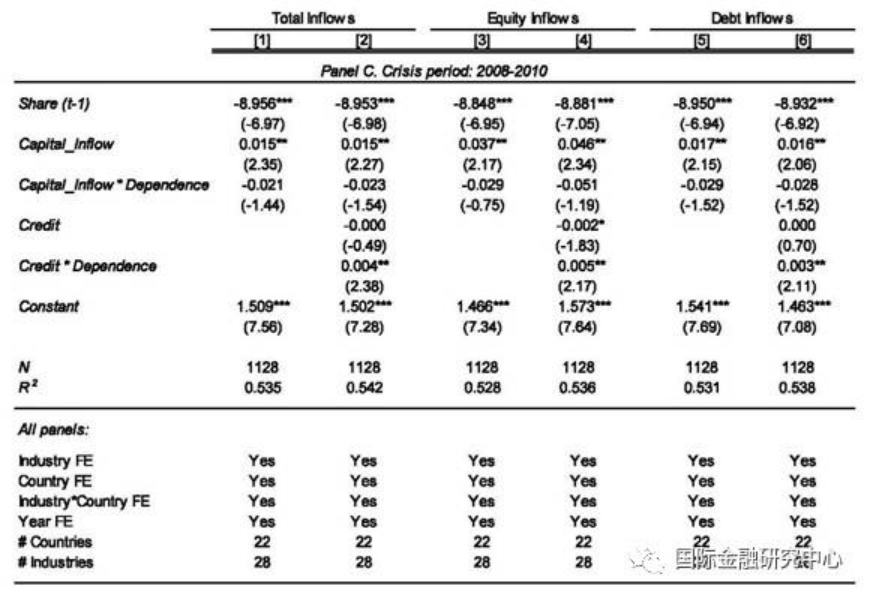

表5报告了使用整个样本(1998年至2010年)、危机前(1998年至2007年)和危机后(2008年至2010年)的子样本按照方程(1)分别对不同类型的资本流入进行回归的结果。

本文主要的发现是,在危机前的时期,在更依赖于外部融资的行业中私人资本流入往往与更高的产出增长率联系在一起(表5,Panel B ,第1和2列显示私人资本流入和外部融资依赖度变量之间的交互项前的系数显著为正)。这个联系在金融危机时期就被打破了(表5,Panel C)。这一发现与第二节给出的H1假设是相符合的。

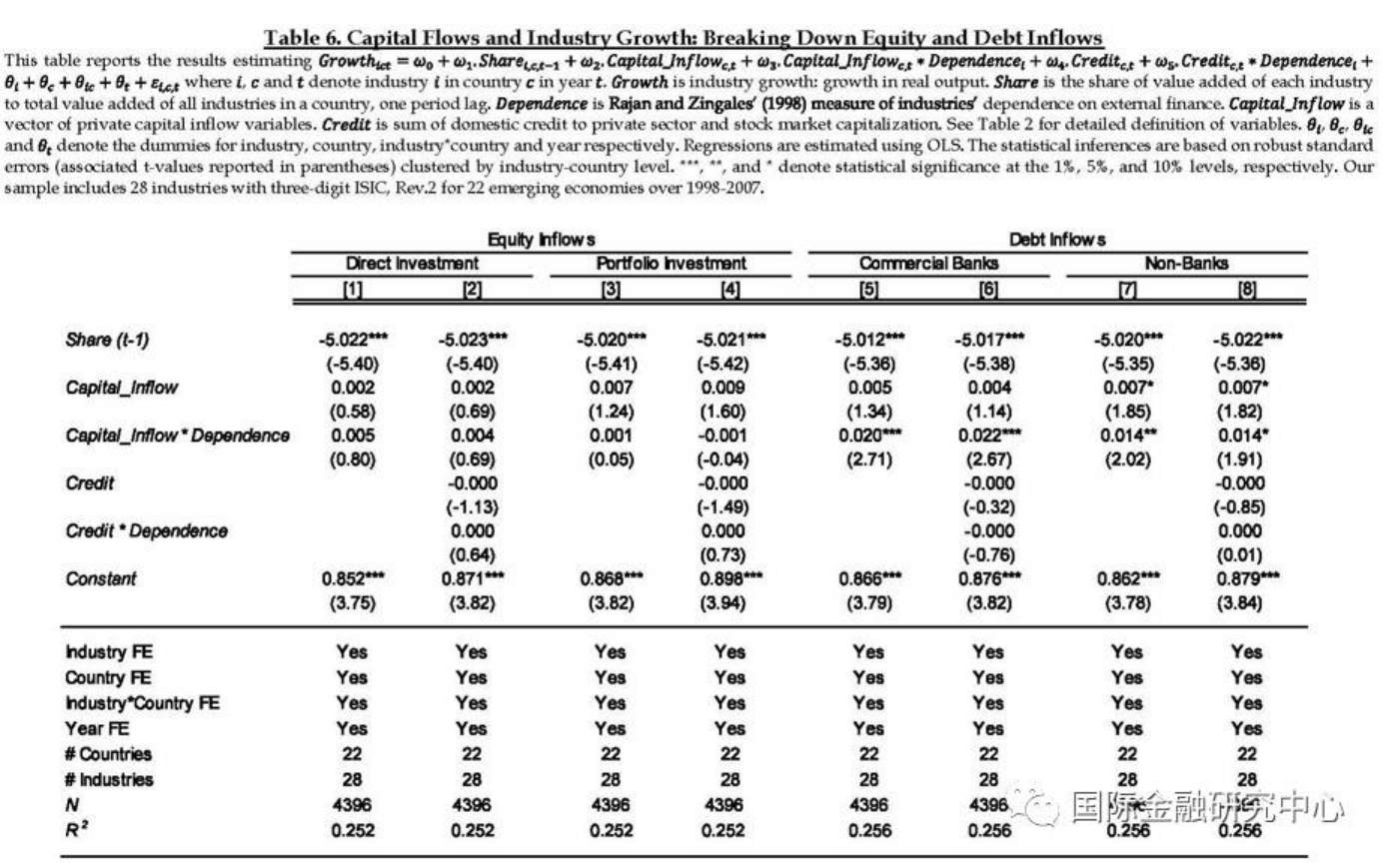

将资本流入拆分为股权和债权类资本流入后,该关系仅对于债权类资本流入是显著的而对于股权流入则不显著(表5,Panel B,第3到6列)。对资本流入的组成部分进一步拆后可以发现,债权和股权类资本流入的这个区别仍然存在,而且这个关系对于银行贷款和非银行贷款而言都是显著的(表6)。这就确认了资本流入的组成类型对于增长率而言是很重要的,这与第二节提到的H2是相符合的,并且发现债权类资本流入对于经济增长率是正向影响。

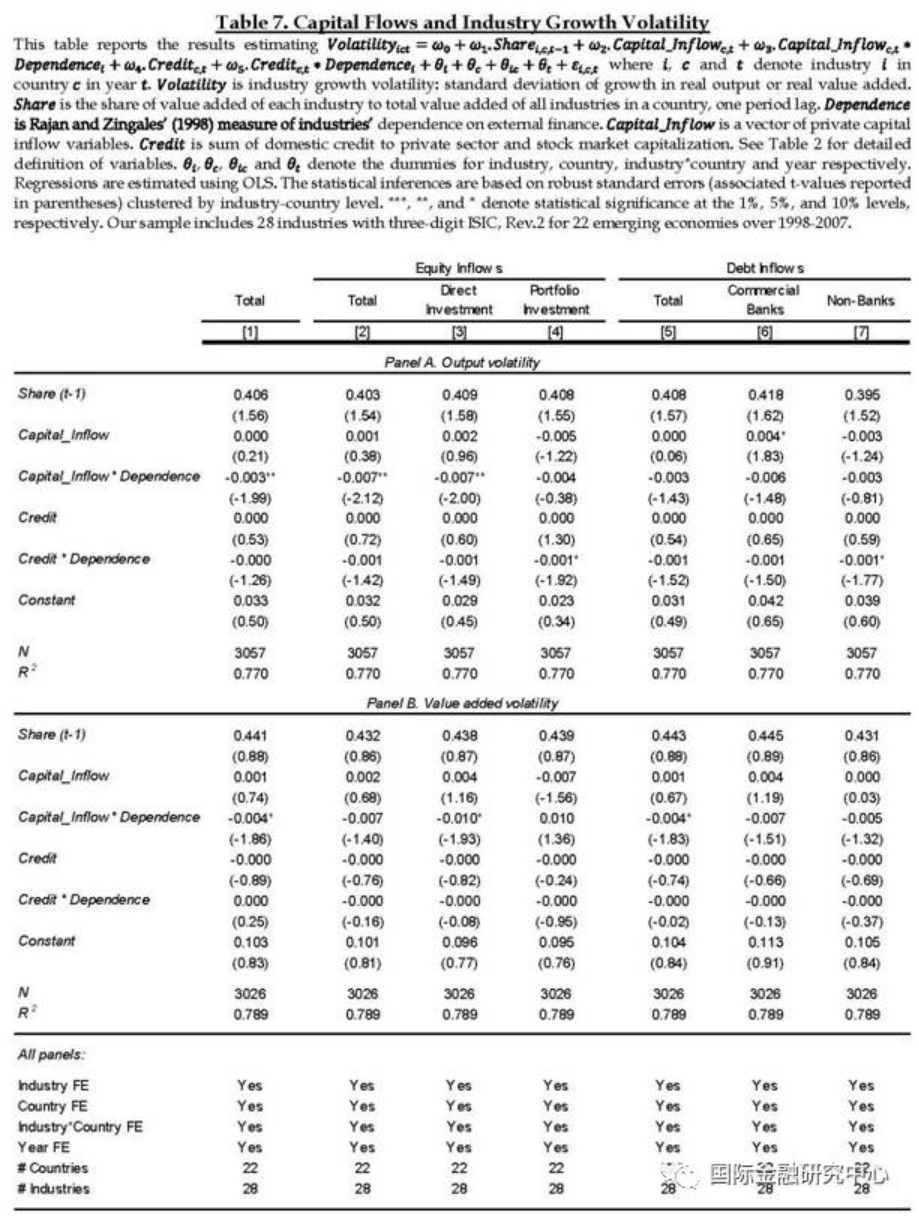

转向经济增长波动率,由表7可知,股权类资本流入能够降低行业增长波动。将其拆分之后进行研究后发现,这是FDI的作用而不是组合投资的作用。对于债权类资本流入而言,不论是通过商业银行还是通过非银行金融机构流入的,本文并没有发现这一类型的资本流入能够降低产出增长率的波动性。资本流入和对外融资依存度前的系数为负但是不显著。这些发现与H3 是相符合的。

最后,本文研究了东道国银行业的表现是否在外国资本流入引导经济增长的效应中起到作用。本文关注银行业表现的三个维度:竞争性、稳定性和盈利能力、所有权结构。在表8,Panel A B C 分别给出了每一个维度的结果。竞争力由Boone指标和一个总结了金融联合体限制的指标共同近似表示。所有权结构用外国银行和政府的银行资产比重来描述。在每一个面板,均展示了两个子样本的回归结果:每一个变量高于中位数和低于中位数。

所得结果支持了本文的观点,即东道国发展良好的金融市场有助于提升国家在形成外国资本流入的实际效应中的能力。具体来说,结果表明基于资本流入和对外依存度交互项前的系数的对比:(i)一个更有竞争力的银行业对一个国家通过依赖外部融资的企业收获资本流入的效益时是一个刺激因素。有意思的是,这种情况对于股权类和债权类资本流入都是成立的。(ii)一个更稳定、更有盈利能力的银行系统是这些企业有能力将债权类流入转换为更强进的增长率的一个工具。(iii)外国和政府银行的存在,对于债权类资本流入而言,加强了资本流入和经济增长率之间的关系。

五、结论

本文探究了不同类型的资本流入与经济增长之间的关系在不同行业间的差异。具体来说,资本流入很可能会增加信贷(数量)的可用性以及降低利率(借款成本),所以本文预期更依赖于外部融资的行业如果位于拥有更多资本流入的国家中,会有不成比例的增长速度。本文发现在1998年至2007年危机前的这段时期:私人资本流入往往与那些更依赖于外部融资的行业的更强劲增长率联系在一起。这个联系是由债权流入推动的而不是由股权类资本流入推动的。本文也观察到了产出波动性的下降,但是这个关系主要体现在股权类资本流入中而不是债权类资本流入。不过,这些关系在金融危机时期都被打破了。本文也证明了资本流入和增长率之间的这种关系在那些拥有发展良好的银行业的国家中会更明显。这些发现指出,当本文估计资本流入的成本和收益时要考虑它的组成。这些结论也暗示了一个未崩塌的全球金融系统对于新兴市场国家利用资本流入的增长效益而言是很重要的。

本文承认因为只是使用了危机后三年时间的数据,所以从后危机时期得出的结论是有局限性的。之后的研究应该使用更长跨度的数据来检验债权类资本流入和经济增长之间的这种正向关系是否在危机后被破坏了,或者是它自身甚至发生了反转。这是一个很重要的问题,因为这些结论对于设计增长战略有很重要的政策启示。例如,政策制定者能够在一个拥有长期强劲经济增长但是却会遭受大的负面冲击和高度经济增长波动性的外部融资驱动的增长模式和一个以较低的经济增长率和经济增长波动性为目标的经济增长模式之间进行相应的决定。