原文信息

标题:International transmissions of monetary shocks: Between a trilemma and a dilemma

作者:Xuehui Han, Shang-JinWei

下载链接:

https://www.sciencedirect.com/science/article/pii/S0022199617301393

概要

本文研究了中心国家的货币政策冲击向外围国家的传导。在方法论方面,本文有三个创新。一是本文将外国国家货币政策变化的国内因素以及共同因素和中心国家的货币政策溢出效果区分开;二是在泰勒规则的指导下,采用IMF对经济增长和通胀的预测值计算由本国国内因素以及共同因素驱动的货币政策(利率)变动;三是构建模型研究了低利率情形下货币政策传导的问题。本文选取29个国家1990到2012数据进行实证,结果发现如果外围国家采用了浮动汇率制度和资本自由流动的政策组合,当中心国家提高利率时,外国国家有一定的货币政策独立性;但当中心国家降低利率时,外围国家的货币政策独立性受到很大冲击。这种非对称性的影响既不属于三元悖论,也不符合二元悖论,文章将其总结为2.5元悖论。最后,文章实证发现资本管制可以很好的帮助外围国家抵抗来自中心国家的货币冲击。

一、研究背景

在金融一体化不断加深的当下,来自国外的货币政策冲击对发展中经济体和新兴市场国家造成的了很大的风险。在抵抗来自国外的货币政策冲击方面,汇率政策和资本管制政策会发挥什么作用呢?以往的文献在这个问题上存在分歧:一类文献认为浮动汇率制度可以很好的为一国提供独立的货币政策,如Edwards (2012), Klein and Shambaugh (2015), and Obstfeld (2015);另一类文献认为资本管制可以减轻来自中心国家的货币政策冲击,如Rey (2015)。在此基础上,本文研究了不同的汇率政策和资本管制政策的组合对货币政策冲击的国际传导的影响。

实证方面有待解决的一大难题是一国政策利率的变动并不完全由国外货币政策的溢出决定,它同时还受本国经济基本面的影响,特别的,两国货币政策同时联动可能是共同因子的驱动,因此两国政策利率的联动并不一定代表中心国家对外围国家的影响。本文的贡献之一便是将由国外货币因素引起的利率变动从两国政策利率联动中分离出来。为了解决上述问题,文章利用泰勒规则构建了国内因素引起的利率变动部分,将来自中心国家的政策溢出剥离出来研究。

二、实证的设计

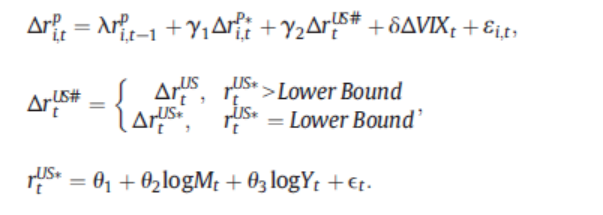

1、基本模型(OLS估计):

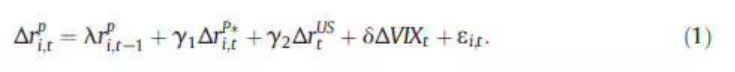

本文首先定义了外围国家的货币政策与中心国家货币政策的关系,见方程(1)。

作者认为一国利率的变动主要受四个因素的影响:前一期的利率大小、由国内基本面决定的利率变动部分、中心国家(美国)政策利率变动的溢出部分和全球金融周期因子。对于滞后项的系数λ,作者认为当一国的利率较高时,利率将面临更大的下行空间,即预计λ<0;

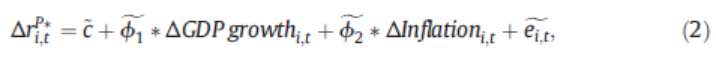

其次,文章采用IMF世界经济展望报告中对各国经济增长和通胀的预测数据,在泰勒规则的指导下构建了本国国内的因素引起的利率变动

,见方程(2)。该预测数据是IMF研究团队综合了所有IMF可得的数据对各国的经济增长和通胀做出的预测,并且预测是基于各国的宏观经济政策做出的,因此,本文作者认为该数据是无偏的和外生的。

,见方程(2)。该预测数据是IMF研究团队综合了所有IMF可得的数据对各国的经济增长和通胀做出的预测,并且预测是基于各国的宏观经济政策做出的,因此,本文作者认为该数据是无偏的和外生的。

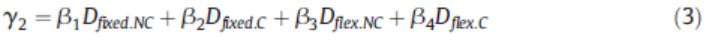

最后,为了研究不同政策组合的作用,将

进行分解,见方程(3)。当一国采用固定汇率制度并且没有资本管制时,

进行分解,见方程(3)。当一国采用固定汇率制度并且没有资本管制时,

,以此类推。

,以此类推。

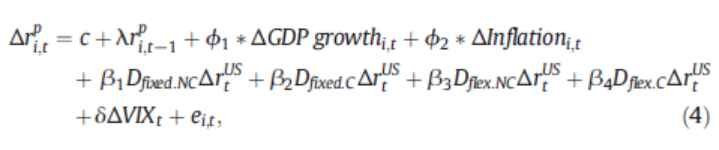

综合方程1、2和3就得到了本文的主回归方程,见方程(4)。

β=0表示独立的货币政策;β=1或β>0表示无独立的货币政策; 如果汇率制度影响货币政策独立性,预计

;如果资本流动管制影响货币政策独立性,预计

;如果资本流动管制影响货币政策独立性,预计

;如果资本流动管制是部分有效的,预计

;如果资本流动管制是部分有效的,预计

并且

并且

。

。

2、两个拓展(OLS估计)

通常一个国家的央行有多个目标,除了制定政策利率外,不难发现,有些发展中国家和新兴市场国家的央行将本国的汇率稳定也视为目标之一。因此有必要将汇率稳定也纳入到实证的方程中进一步研究货币政策的传导问题。第一个拓展是将汇率稳定目标纳入方程中,见方程(5):

因为中心国家货币政策冲击可能是非对称的,有必要对系数方程(3)中的

进行进一步的调整,得到验证非对称性影响的方程(6):

进行进一步的调整,得到验证非对称性影响的方程(6):

三、数据选取

本文选取28个国家作为外围国家,中心国家选取美国。

利率选取:短期利率采用IMF IFS数据库中1990M1—2014M6的月度政策利率;长期利率采用一国10年期国债收益率。

IMF预测数据:为计算本国国内的因素引起的利率变动,采用IMF世界经济展望报告的数据,由于该数据是半年期数据,故回归中所有数据都采用半年期数据。

汇率制度界定:沿用Ilzetzki et al.(2011)对各国汇率制度的划分。固定汇率制度包括:盯住汇率制度、区域货币协定和汇率变动区间小于或等于2%的汇率制度以及实际上的盯住汇率制度。其余的汇率制度被划分为浮动汇率制度。在实证中,汇率制度的取值为0或1。

资本管制界定:沿用Chinn-Ito(2008)编制的资本开放指数。该指数是一个法律上的指数,基于书面报告信息构建的。它涵盖了比其他指数更多的国家和更长的时间跨度。

四、实证分析

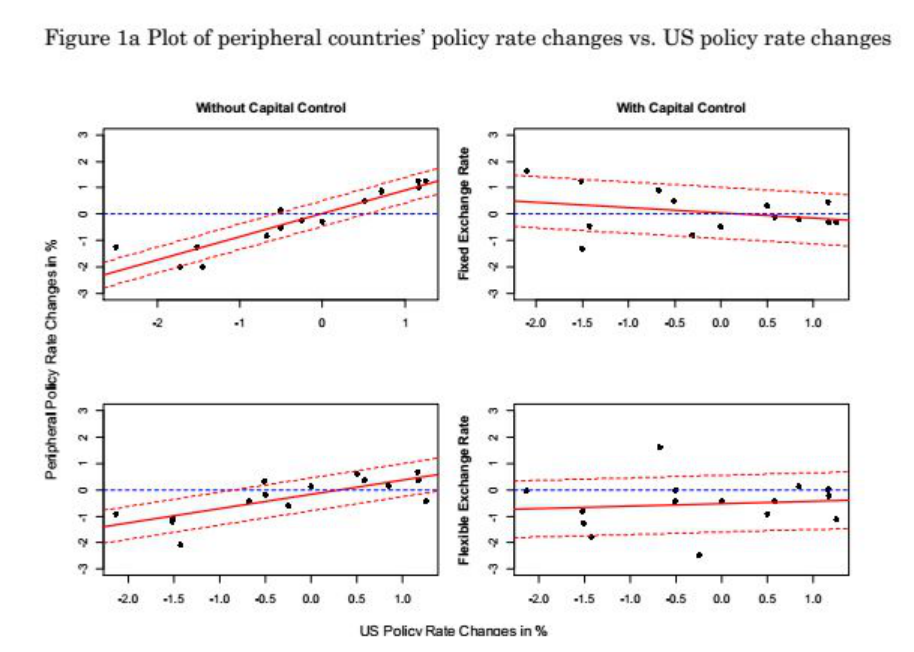

首先作者进行了相关性分析。作者将样本国家按照该国的汇率制度和资本管制制度进行2*2的分类,并描绘散点图,见图(1a)。从中可以很明显观察出:没有资本管制的国家的利率变动和美国的利率变动正向相关,而有资本管制的国家没有此特征。

其次,对基本模型方程和拓展后的方程进行最小二乘回归,实证结果总结如下:

1、没有资本管制的国家的系数是显著的(

和

和

),而有资本管制的国家的系数是不显著的(

),而有资本管制的国家的系数是不显著的(

和

和

)。这表明浮动汇率制度不能保证一国拥有独立的货币政策,而资本管制可以有效的减弱来自中心国家的货币政策冲击。

)。这表明浮动汇率制度不能保证一国拥有独立的货币政策,而资本管制可以有效的减弱来自中心国家的货币政策冲击。

2、中心国家降低利率时的系数是显著的并且大于提高利率时的系数,即

。

。

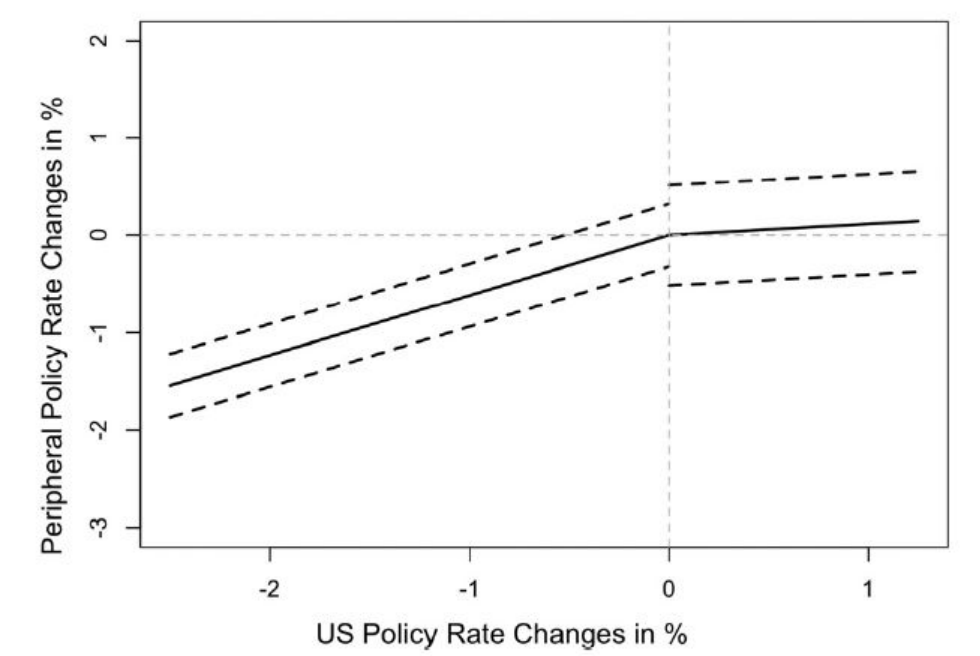

这表明在浮动汇率制度和取消资本管制的政策组合下,当中心国提高利率时,外围国家不跟随或很小幅度的跟随;当中心国降低利率时,外围国家明显跟随;可见中心国降低利率对外围国家的影响远远大于提高利率时的影响,即本文提出的2.5元悖论,见图(2):

图(2)

五、拓展到QE

本文针对2009年以后美国利率接近0的情形构建了模型,通过极大似然估计进行实证。方程如下:

可见当美国利率接近0时(2009年之后),作者采用美国的货币供给来替代政策利率进行回归。作者认为该调整更符合现实,并且这是本文的主要贡献之一。

通过100次自展(bootstrapping)和调整初始值,实证结果支持基本模型下的结论,并同样发现了中心国家对外围国家货币政策冲击的非对称性。不同点是,金融周期因子是显著的,表明2009年之后全球金融周期的影响加深。

六、结论、政策建议和可能拓展

本文通过泰勒规则构建外国国家不受中心国家货币政策影响时的合意利率来试图分离出后者的净影响,具有创新性,但是合意利率指标可能包含了外围国家对中心国家的系统性反应的部分,从而使得国外货币政策冲击的部分被低估,从而夸大外围国家货币政策的独立性,这可能削弱有关2.5元悖论的结论。

本文讨论的前提是如何通过汇率和资本账户安排降低国外货币政策冲击的负面影响,其着眼点在于如何实现国内货币政策独立。这个前提需要进一步审视。国外货币政策冲击不一定都是不好的,丧失本国货币政策独立性不一定全是负面的影响(如欧元区建立)。关键在于理解货币政策传导的渠道以及在不同经济环境下的利益权衡。

最后,本文研究似乎进一步佐证了三元悖论应该选择区间解的观点。传统观点认为,在三元悖论选择时应该选取角点解。而本文发现三元目标的不同程度的组合(区间解)似乎能够更好的抵御来自中心国家的货币政策冲击。